-

NEWS2022.12.23

ブログ:インデックス投資について サブタイトル:人生を豊かにするための選択肢

ブログ:インデックス投資について

サブタイトル:人生を豊かにするための選択肢

第1章 「投資を始めたきっかけ」

第2章 「投資信託、インデックスファンド、つみたてNISAの混同」

第3章 「インデックスファンドの5つの魅力」

第4章 「インデックス投資を失敗させないための5つの重要なこと」

第5章 「インデックスファンド選びの4つのポイント」

まとめ

第1章 「投資を始めたきっかけ」

なぜ、投資を始ようと思ったのか。きっかけは在宅勤務、テレワークです。コロナウィルス感染拡大に伴い、私が常識だと考えていた日常は大きく変わりました。当たり前だった日常、そして働き方は突然変わりました。通勤時間の往復2時間がなくなり、新たな時間が生まれ、また精神的、身体的な余裕ができたことで、おその新たな時間を自己投資にあてるようになりました。ここでいう自己投資とは、①朝活(朝早く起きて読書をする、勉強する) ②マラソン(朝6時から3-5km走る)の大きく2つです。この書籍を書いている現時点では、①朝活は135日継続、②マラソンは95日継続しております。毎日継続している朝活の中で、一冊の本に出会います。その著書は、「金持ち父さん、貧乏父さん」著者:ロバート・キヨサキです。THE 投資のバイブルとも言われる書籍なので、聞いたことはある、既に読んだことがある方がいらっしゃると思います。私は今この本に出会いました。読書はもともと好きで、月に数冊程度読みますが、ただ読むジャンルは自己啓発本や営業系の本ばかりと偏りがありました。そんな私が在宅勤務で生まれた時間を少しでも有効活用できないかと、たどり着いたのが、本の要約YouTubeです。今どきだなと言われそうですが、本を購入しても、第1章やはじめにだけを読んで終わってしまったり、本を購入したら、購入したことに満足してしまうなんてことも日常茶飯事なずぼらな私にとって、数百ページもある本を動画で要約してくれるのは非常に都合が良かったわけです。今までは、正直いってそんなものは邪道だと思っていました。あくまでも「本は紙の本に限る」と無駄な信念を貫き、全く手を出してこなかった頑固な自分を少し後悔しました。今では、kindle paperwhite(電子書籍)でも本を読むようになりました。新しいものをどんどん購入したりすることは避けたいですが、世の中でなぜこれほどに電子書籍が流行しているのかを考えて、まずはその良さに触れることも大事だなと最近感じています。話が少し逸れました。ここでお金の話をしますと、本は購入すると新品なら1000円から1500円、中古でも1000円ほどはする中、YouTubeの本要約動画は無料です。お金をかけることなく無料で、しかも時間もかからない、この2点のこの手軽さによって、今まで手を出してこなかった、ジャンルの本を手当たり次第触れていくこととなりました。特に時間のメリットは非常に大きいなと感じました。100ページ以上ある本の内容を約10分ほど(内容によっては30分ほど)でまとめてくれていますので、もう一つの自己投資であるマラソンをしながら、本の要約動画を聞くことが次第に日課となっていきました。

私は大学では経営学部を専攻しており、経済に興味を持っており、もちろんお金の話は好きな方です。そんな中出会った本が、「金持ち父さん、貧乏父さん」です。正直言って、とても衝撃を受けました。これは決して大袈裟ではありません。本を読んだ後に知ったことですが、この本についての反応は様々あるようです。特に読んだ後で実際に行動に出た人が様々だなと感じました。投資を始めた人、副業をきっかけに起業で成功した人、不動産投資を軌道にのせ経済的自由を手に入れた人、一方でFXにのめり込み自己破産をした人、不動投資の詐欺に引っかかってしまった人、株式投資で大きく損をしてしまった人。この本の影響の大きさを改めて感じました。私もその中の一人ということになります。私は言わずもがな、投資を始めた一人です。投資を始めるまでのこれまでの私はというと、貯金は自動積立で月5万円程度しており、金融商品としては生命保険会社の個人年金や一時払いの貯蓄商品に加入はしているものの、お金を増やす努力をしてきませんでした。投資はリスクがあるから、元本を減らすリスクを抱えてまですることではない。安心安全、元本保証のみの運用しかしないと、ここでもまた頑固に決め込んでいました。この本を通じて、「金持ちになりたいならお金について学ばなければならない」という大原則を学びました。そして、投資について深く考えることとなったキーワードが次の言葉です。「本当の資産とは何か?」この「本当の資産」という言葉は初めて聞きましたし、考えたこともありませんでした。私はここから、自分では資産と思っていても実際は負債だったりすることがある。自分のお金を使うなら、買った時点で価値が減少してしまう消費財ではなく、「利益を生む本当の資産を買うこと」の大切さを学びました。ここをきっかけとして、私は投資にのめり込んでいくこととなります。

第2章「投資信託、インデックスファンド、つみたてNISAの混同」

投資にのめり込んでいった私ですが、その当時は正直いって、投資はリスク、株は損すると、もはやこのレベルです。一つ投資に夢中になったエピソードを紹介させてください。それは妻が言ったこんな一言でした。「朝早くに起きて、本を読むのはいいけど、その本のお金はどこから出ているの?せっかく努力するなら、お金が増える本でも読んで勉強してよ。ほら、最近『つみたてNISA』とか聞くじゃない。○○さんの家でも資産運用しているそうよ…」はい、皆さん、お付き合いありがとうございました。よくある夫婦の会話と言いますか、これを言われたときの私の心の中は、「うるさいなー」でしたね。ただ、今ではこの一言にとても感謝しています。私が資産運用や投資、お金の動画を見出したのは、妻の一言がきっかけで、「勉強して知識をつけて、ギャフンと言わせてやる」といったことも、モチベーションのきっかけとなったからです。そして、先程の章でご紹介した「金持ち父さん、貧乏父さん」に繋がっていくわけで。まぁ、人生において、何がきっかけになるかは分からないもんですね。自分で良かったと思える点は、その時点から今もずっと継続して、資産運用や資産形成について勉強を続けていることです。

私は投資について、まずは動画で勉強しはじめたわけですが、どうも言葉が一人歩きして、次の「3つの言葉」が繋がりませんでした。それは、「投資信託」と「インデックスファンド」と「つみたてNISA」のです。それぞれ、言葉は聞いたことがあったり、自分の中では知っているつもりではあったのですが、では人に説明してと言われると、それは別の話で説明はできない。まさに、妻に説明してよと言われても、説明出来ませんでした。よく言われる言葉で、人に説明できていなければ、それは自分の知識になっていない状態です。逆を返せば、これを説明できるようになると、投資の一歩を踏み出せたことになるかなと考えて、まずはこの3つを自分の知識として落とし込むところから始めました。読者の方の中には、そんな基本的なことはいいよ、という方も中にはいらっしゃるかもしれませんが、そういう方はぜひ次の章へ進んでください。それでは、ぜひ知りたい、復習のためにという方はお付き合いください。

まず、それぞれを説明していくより、この3つの関係を整理したいと思います。まず、「インデックスファンド」は、「投資信託」という金融商品の一種です。これで一つスッキリしましたね。投資信託>インデックスファンドですね。次に、「インデックスファンド」と「つみたてNISA」ですね。この関係は、次の一文ではっきりすると思います。これから新たに「インデックス投資」を始るのであれば、「つみたてNISA」を活用することをお勧めします。つまりは、「つみたてNISA」というのは、「インデックスファンド」の中の一つの活用する制度ということです。これで3つのキーワードの関係性が分かりました。この3つのキーワードはバラバラではなく、とても密接で繋がっているということです。そして、その関係性は、「投資信託」>「インデックスファンド」>「つみたてNISA」ですね。本当に最初この3つがどうにも頭の中で紐付かなくて、理解に苦しんだ経験がありましたので、そんな私の経験からご説明させてもらいました。それでは、基本の基本かもしれませんが、3つの用語をそれぞれ簡単に説明させてもらいます。これから「インデックス投資」の魅力を語る上で、前提となる大切な知識です。

「投資信託(ファンド)」とは、私たち投資家から集めたお金を一つの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する金融商品です。つまり、プロに任せる投資のことです。日本株だけに投資するファンド、世界中の株式に投資するファンド、株だけじゃなくて、債券や不動産にも投資するファンド、様々なタイプのファンドがあります。次に、「インデックスファンド」についてご説明します。インデックスは指標、ファンドは先ほどご説明のとおり、投資信託のことです。一言でいうと、「インデックスファンド」とは、株価指数などの指標に連動した運用を目指す投資信託のことです。ちなみに、ファンドには大きく2種類あり、①「インデックスファンド(指数に連動するファンド)」と②「アクティブファンド(指数に勝とうとするファンド)」に分かれます。「インデックスファンド」は、ベンチマーク(目標)と同じ動きを目指す投資信託で、一方「アクティブファンド」は、ベンチマーク(目標)より、良い成績を目指す投資信託です。ここでいう「指数」とは、日経平均、TOPIX(東証株価指数)、S&P500、ダウ平均のことをいいます。これで、「投資信託」と「インデックスファンド」は分りましたね。最後に、「つみたてNISA」です。多くの方が1度は聞いたことがある一方で、説明してくださいと言われると、少し戸惑ってしまうかもしれません。「つみたてNISA」とは、2018年1月からスタートした、積立投資専用の「NISA(少額投資非課税制度)」のことです。従来からあるNISA(一般NISA)同様、投資で得られた売却益や分配金は非課税となります。この言葉だけを聞くから、何かよく分からない制度に捉えてしまうのかなと思います。事実私がそうでした。次の説明を受けた時、すぐに理解できました。特定口座と「つみたてNISA口座」は何が違うのか?この2つの口座は並列で、「つみたてNISA」はただの口座名です。そして、その違いは「投資信託を売った利益や分配金に対して、税金がかかるか、かからないか」です。えっ、それなら税金がかからない方を選んだ方が得じゃないですか?はい、そうです。税金がかからない「つみたてNISA口座」を選んでください。「つみたてNISA」とは金融庁が現役世代を中心に安定的な資産を形成してもらいたいという想いで、導入した制度です。せっかく金融庁が用意してくれた制度です。これは使わないわけにはいきませんね。ということで、「投資信託、インデックスファンド、つみたてNISAの混同」について、整理しました。基本ではありますが、正しい知識、正しい理解をして、ぜひ投資の一歩をスタートしていきましょう。

第3章 「インデックスファンドの5つの魅力」

では第3章では、いよいよ「インデックスファンドの5つの魅力」についてです。「5つの魅力」の前に、インデックス投資の魅力を一言でいうと、それは初心者でもできる投資なのに、成績はプロ並みという点だと思います。それは私が投資を始めて、まだ1年も経っていない初心者にも関わらず、勉強を始めて、1か月足らずで投資をスタートしていて、プロ並みの成績を出せているという事実が物語っていると思います。この章では説明する「5つの魅力」とは、次の5点です。魅力1:手間がかからないこと、魅力2:少額から購入でき、広範囲な分散投資が可能なこと、魅力3:知識に乏しくても大丈夫、魅力4:税法上有利、魅力5:アクティブファンドより、一貫して高いリターンを上げてきた、の5点です。一つずつ見ていきましょう。

魅力1:手間がかからないこと

株式投資というと、トレードやギャンブルのイメージを持つ方が中にはいらっしゃると思います。正直いって、私がまさにそうでした。株や投資に手を出す人は、ギャンブル好きだなと、なぜ元本が減ってしまうかもしれないリスクを負って、投資するのか分からない、と思っていました。イメージは画面が2つ、3つ並んでいて、画面の前で張り付いて、チャートとかグラフを見ながら、売ったり買ったりを繰り返すトレーダーのような存在です。テレビやネットで話題になるのは、短期間で数億円稼いだ敏腕トレーダーとか、証券街の株価ボードを見てうなだれる人たちばかりです。側から見てても絵になるし、派手なので目立つわけですね。私の中では、株式投資をする方というのは、そんなイメージしかありませんでした。

しかし、インデックス投資は、そんな投資スタイルではありません。時間をかけて、市場経済の成長の恩恵を受けるといったスタイルのため、先ほど挙げた頻繁なトレードや日々の株価の値動きに一喜一憂といったこととは、基本的に無縁です。投資をしさえすれば、あとはどっしりと構えていればOKということです。インデックス投資は、銘柄選択もしなければ、投資タイミングもはかりません。毎月定期的なタイミングで同じ金額を積み立て、あとは何をせずに、じっくりと寝かせておくだけという投資手法です。インデックス投資は、始めると分りますが、本当に「手間がかからない」のです。

魅力2:少額から購入でき、広範囲な分散投資が可能なこと

私の中で、株式投資をする方は、お金持ちで、自分には関係のないものだと考えていました。本当にこれが私の投資に対するイメージです。ただ、知れば知るほどに、過去の自分の認識がどれだけ恥ずかしいものだったかと反省します。改めて知識な財産だなと感じました。インデックス投資であれば、数百円〜数千円程度で、世界中の株式・債券に投資ができます。ただ、ひと昔は投資、資産運用はお金持ちのための制度でした。私が抱いていたイメージ、印象はこのひと昔の前のもので、今はもう時代遅れのイメージです。今は金融法制がしっかりと整備され、様々な金融商品が生まれ、インターネットが広がりました。その現在では、多くの方が手軽に様々な資産に投資ができるようになりました。インデックスファンドは、史上稀に見る素晴らしい発明品です。今の私なら分ります。誰でも資産を増やせるチャンスが与えられていて、そのチャンスを掴むかどうかは自分次第だということを。実は投資信託の最低購入金額のハードルの低さは、世界的にも日本が進んでいる部分です。楽天証券などを使えば、投資信託は100円で始めることができます。そのチャンスを活かしましょう。そのうえで、株式や債券、不動産といった複数にまたがる資産に分散投資、また個人では投資しにくい国や地域に分散投資をしましょう。

魅力3:知識に乏しくても大丈夫

インデックスファンドに投資するのに、難しい知識は要りません。もちろん全く勉強が必要ないということではありませんが、例えば個別株式の売買、FX取引や不動産投資、こういった投資と比較すると、求められる知識量は全然異なります。ステップは(1)ネット証券(SBI証券か楽天証券)で証券口座を開設する (2)資金を準備する(少額でOK) (3)口座に入金する (4)商品を選ぶの4つです。全ての方には当てはまりませんが、最近では確定拠出年金(DC)を採用する企業が増えています。この確定拠出年金の研修が、そのままインデックス投資に活用できます。インデックス投資は、お金の基礎知識の一つとして、日常生活や会社でも役に立ちます。

魅力4:税法上有利

通常、株取引で利益をあげた場合には、その取引に対して税金がかかります。ところが、インデックス運用では税金がかかりにくく、このデメリットを最小化することができます。例えば、20万円で買ったものが120万円になり、100万円利益が上がったとします。その上がった利益に対して1回売ると、その時点で20%の税金がかかります。ただ、このインデックス運用をしている間は、税金がかかりにくく、このデメリットを最小化することができます。どういうことかといいますと、頻繁に売買を行わないため、最後の最後、数十年後に売却する時まで課税されないということです。インデックス投資の場合は、頻繁に売買を行わずに、最後の最後売却したその1度にしか税金がかからないので、税金の税法上のメリットが非常に大きいといえます。また先ほどご説明した、「つみたてNISA」を使えば、優遇税制の対象となり、そもそも利益に対して税金がかかりません。このように、税法上有利な点がインデックス投資の魅力の一つです。

魅力5:アクティブファンドより、一貫して高いリターンを上げてきた

インデックス投資は、「平均」的なリターンを狙う投資法です。「平均」と聞くと、あまり良くない印象を抱きますが、そんなことはありません。実は資産運用の世界では、「平均」を上回る成績を残すのは非常に難しいことです。理由は次の2つが儲けを侵食してしますからです。一つは運用手数料、もう一つは取引手数料です。一方で、平均を上回る成績を目指す投資方法をアクティブ運用と呼びます。第2章で簡単にご説明した内容です。アクティブ運用は、通常インデックス運用より、高コスト(運用手数料と取引手数料がかさむ)なため、全体として見るとインデックス投資に勝てない傾向にあります。米国において、過去40年にわたるデータを検証したところ、プロの運用するアクティブファンドのうち約7割は、平均的な成績未満だったことが証明されています。もちろん、インデックスファンドに勝てるアクティブファンドがあることも事実です。しかし、問題が2つります。1つ目は、そういったファンドは少数派であること、2つ目はインデックスファンドに勝つ、アクティブファンドを事前に当てることはできないという点です。この2点の問題は非常に大きく、明確な解決策がありません。そういうことを加味しても、インデックスファンドの魅力が勝るといえます。

第4章 「インデックス投資を失敗させないための5つの重要なこと」

それでは、次に魅力がたくさんあるインデックス投資ですが、無条件に誰でも成功できるわけではありません。次にインデックス投資を失敗させないために、重要な5つを紹介したいと思います。

(1)自分のリスク許容度を知る方法

リスク許容度というのは、簡単にいうと、どれだけ損失に耐えることができるかということです。リスク許容度は自分にしか測ることができません。どうやっても他人では測ることはできません。人が教えてくれることではありませんので、自分自身で見極める必要があります。なぜこういうことを考える必要があるかといいますと、株価は一辺倒でずっと右肩上がりで上がっていくわけではないからです。最終的には、長期市場で見ると、例えばアメリカ市場は、右肩上がりであることは事実ですが、上がったり下がったりを繰り返しながら、最大下落では70%〜80%ほど、株価が落ち込んだタイミングも存在します。そこまでいかずとも、資産が50%、半分になってしまうなんてことは、特に不思議なことではありませんし、実際に過去に起きている事実です。そして大切なことは、資産が半分になってしまった時に、自分自身が耐えられるのかという点です。

リスク許容度を測るヒントを挙げます。年齢、家族構成、収入水準、資産水準、投資経験、性格などこういった視点でヒントを得て判断していきます。例えば、若い人、独身の人、高収入の人、たくさんの資産を持っている人、投資経験が豊かな人、物事に動じない人などこういった方は比較的リスク許容度が高い可能性があります。要するに、積極的にリスクをとった資産運用ができるということです。若い方の場合だと、多少の株価の上がり下がりに動じることなく、年金などの今すぐに絶対必要なお金ではない分、長く構えることができるのでリスク許容度は高いといったように、人それぞれと言えます。子供や奥さんがいない独身の方の方が、家庭を持っている方よりはリスクを自分一人で受けることを考えると、リスクがたくさんとれたりなど想定できるかと思います。この書籍を読んでくださっている方も様々な方がいるかと思いますので、ご自身に照らし合わせてぜひ読み進めてください。

株価が暴落すると、資産が半減したりすることがあります。その状況をリアルにイメージした時、どのような状態になりそうですか。これが分からないままインデックス投資を進めると、不況の時にパニックになる可能性があります。インデックス投資というものは、あくまでも長期的な右肩あがりの市場にかける投資なので、短期的な暴落はむしろ歓迎です。ですから、自分がどこまでの損失に耐えることができるかという点は、投資を始める前にしっかりと向き合う必要があります。

(2)リスク許容度に応じたポートフォリオを組めること

自分のリスク許容度を正確に把握できたとしても、そのリスクに見合うポートフォリオ(投資している資産の組み合わせ)を作れるとは限りません。なぜなら、どんな資産にどれほどのリスクがあるかはなかなか分からないからです。投資初心者の方にとっては、なおさらかと思います。例えば、次の資産のリスクの高さ、低さをイメージできますか。例えば、先進国株、新興国株、先進国債券、新興国債券、不動産、ゴールド、などこれらがどのくらいリスクが高いのか、低いのか、過去の暴落の中で、どのくらいの期間で、どのくらいの規模で暴落したのか、ということを数字で、もしくはイメージでどれだけの人が答えられるかというと、これはなかなか難しいかなと思います。投資初心者の方だとイメージがわかないと思います。なんとなく、株式よりも債券の方がリスク許容度は高そうといったイメージはあるかもしれません。投資を始める前の私がそうでした。インデックス投資をする際に、勉強すべきところは、このような点です。

この勉強すら面倒だとか、嫌だと思う人は資産運用はされない方が良いと思います。はっきり言って、インデックス投資よりもお手軽かつ信頼性の高い投資はないと思います。インデックス投資が無理なら、「貯金特化の生活スタイル」の方が人生穏やかに過ごせると思います。

(3)一括投資せず、投資タイミングを分散させること

インデックスファンドを買い付けるタイミングは分散させましょう。それは「ドルコスト平均法の恩恵」を受けられることが理由です。定期購入により、資産の平均取得額を有利にする方法のことを言います。相場が過熱して、資産価格が割高になっている時には、購入量が減り、相場が冷えて資産価格が割安になっている時には、購入量が増えるという特徴があります。金額を事前に決めておいて、定額を買い付けることがとても大切なことです。多くの方が、高くなってくるともう少し抑えておこうかなと買い控えしたり、逆にもっと購入しておけば良かったといつもより多く購入したりと、どうしてもそこに感情が入ってきてしまいます。だからこそ、感情を入れずに、インデックス投資に合う「ドルコスト平均法」が投資方法として相性がいいと言えます。

一方で、推奨されていないことは、貯金300万円をいきなり全額ファンドに入れたりする方がいますが、これは避けましょう。過去から導き出せる事実を受けて、10年先や20年先には右肩上がりになっている確率が高いなら、一括投資しても良いのでは、と考えてしまいそうですがそうはいきません。私も当初は一括投資しようか、分割投資しようか悩みました。しかし、こと資産運用、投資の世界においては、「慎重に少しずつ購入していていく」、1-3年ぐらいに分けて、徐々に買い進めるということが、無難な選択と言えます。

(4)いつどんな時でも投資を継続すること

インデックス投資は基本的に長期投資が前提となります。途中でやめることさえしなければ、高い確率で勝てる投資手法です。隙がないのがインデックス投資です。理論的な面においても、インデックス投資の核になっている理論は、ノーベル経済学賞を受賞しています。また実証的な面でも、過去数十年にわたる米国株式市場のデータを見ると、15年以上の長期投資をしていれば、マイナスにならないという裏付けがされています。要は長期で続けてさえいれば報われるということです。

しかし、不景気や暴落がきて半値になったファンドを信じ続けることは想像しているよりも難しいことです。私も投資を始めて、1年未満のため、暴落を経験したことはありません。歴史的に見れば、いつかは株価は戻ってくるはずだけど、そのいつかを信じることができず投資家から脱落して、損しています。これも過去の事実です。正直、こんなにもったいないことはありません。いつどんな時でも投資を継続することが、インデックス投資を失敗させない重要なことの一つです。

(5)年に1度だけやった方がいい「リバランス」

リバランスとは、ポートフォリオをつくった後に、相場変動などで、変化した投資比率を見直し、値上がりをした資産を売却し、値下がりした資産を買い増すなどによって、ポートフォリオの構成を理想の比率にメンテナンスすることを言います。もう少し詳しく説明します。当初試算配分が株式50%、債券50%の比率で試算100万円を株式50万円、債券50万円で運用していました。その後、株式の試算価値が上昇したことを受け、株式が70万円となり、債券はそのまま50万円の合計120万円となると,試算配分の比率は株式58%、債券42%と崩れてしまいます。そこで、株式を10万円売却して、債券を10万円購入すると、合計120万円が株式60万円、債券60万円で、当初の試算比率の50%に戻ります。このように、調整することをリバランスと言います。

リバランスしないと、段々と機能が損なわれていき、最後は非常に不快な結果を招くことになります。基本的には放置で良いインデックス投資ではありますが、年に1・2回のメンテナンスだけは、絶対に怠らないようにしましょう。

第5章 「インデックスファンド選びの4つのポイント」

最後の章では、「インデックスファンド選びの4つのポイント」について、絞ってご説明します。結論から言いますと、次の4点です。①コスト ②トラッキングエラー ③純資産残高 ④信託期間 です。一つずつ確認していきましょう。

(1)必ずチェックして欲しい2大コスト

投資信託には必ずチェックして欲しい2大コストがあります。1つ目は販売手数料、2つ目は信託報酬です。販売手数料は投資信託を売ってくれる会社に支払う手数料のことです。銀行の窓口で購入すれば、銀行に支払うし、証券会社で購入すれば、証券会社に払います。無料のものから、購入価格の数%まで幅があります。全く同じ投資信託を買っても、売り手によって異なりますので、ここは注意しておきたいですね。ここは見落としてしまいがちですが、非常に重要な点です。皆さんに一つ質問です。全く同じ商品で同じサービスのA商品1000円、B商品500円があります。どちらを選びますか。十中八九、Bを選びますよね。ただ、これが投資信託の販売手数料になると、A商品を選択している方がいるという事実を知っておく必要があります。そのような選択をしないためにも、知識が大切です。

2つ目は信託報酬です。投資信託を持っている間中、持っている額✖️数%を毎年支払います。それはこの3社に分配されます。①運用してくれる運用会社 ②資産を管理してくれる信託銀行 ③事務管理をしてくれる会社 です。0.1%という安いものから、3%を超えるものも存在します。実際に驚くような高コストファンドが販売されています。先ほども少し言いましたが、コストは出来るだけ安いにこしたことはないですよね。特にインデックスファンドでは、無駄なコストを抑えることが重要です。

(2)トラッキングエラー

トラッキングエラーと言われると、もう何のことと思ってしまう方もいるかと思いますが、分りやすくご説明します。インデックスファンドには、目標としている指数があるという話をしました。S&P500、日経225、TOPIX、ところが、インデックスファンドの実際の運用成績は、指数の動きと完全に一致しません。例えば、日経225では1年で4%リターンがあったのに、日経225を目標にしているインデックスファンドは3%の利益しかなかった。同じ日経225に投資しているのに、一方は4%、そして自分が購入したインデックスファンドは3%しかないのは納得がいかないですよね。ここで登場するのが、「トラッキングエラー」です。つまり、ファンドの実際の運用成績が、指数の動きとどれくらい違っているのかを示す指標です。

インデックスファンドというのは、指数との差が小さいほど優秀なので、トラッキングエラー は小さいほど良いということとなります。ここは重要なポイントです。トラッキングエラー がゼロの投資信託は存在しません。なぜかと言いますと、例えば日経225に連動するインデックスファンドを作ろとすると、日経225は225銘柄の単純平均なので、225銘柄を全部1株ずつ購入しておけば、ファンドの実績は日経225と連動するはずです。ただ、それは理論上であって、いざファンドを作ろうと思うと、商売をするために別の機関に監査してもらう必要があったりと、想定以上の費用や問題が出てきます。詳細については、ここでは割愛させていただきますが、要は完全に指数に連動するように運用するのは非常に難しいということです。トラッキングエラーは必ず発生はしてしまいますが、このトラッキングエラーをいかに小さくするかが、ファンド運用者の腕の見せ所となります。素晴らしいインデックスファンドはこのトラッキングエラーが小さく、一方選んではいけないファンドはこのトラッキングエラー が非常に高いので注意する必要があります。

(3)純資産残高

ファンドに投資されている資金の合計は投資信託の規模をあらわしています。純資産残高は大きい方が優良なファンドです。①コストが安くなりますし、②トラッキングエラー も小さくなりやすく、③途中で運用中止になる可能性も低いです。要するに、安定的に運用するには規模が必要ということです。純資産残高ランキングから少しだけ規模感を見てますと、1位は純資産残高は1兆円を超えており、100位のファンドでも、1000億円は超えています。一つ基本として、気をつけておく点としては、この純資産残高ランキングの上位から、ファンドを選んではいけないという点です。資産残高ランキング上位ファンドが、素晴らしいファンドとは限りません。この点は注意が必要です。また資産残高の目安としては、30億円以上が望ましいと言われています。ファンドの購入の際には、30億円以上かどうかは事前にチェックしましょう。

(4)信託期間

投資信託は運用する期間のことで、①いつから運用されていて、②いつまで運用されるのか、この2つがポイントとなります。①いつから運用されているのかについてですが、投資信託の運用開始日のことを設定日といいます。設定日は最近ではない方が安心です。なぜなら、設定びが最近だと、過去の運用状況をチェックすることができないからです。運用者の信用などでカバーできる場合もありますが、できれば3年分くらいはチェックしたいところになります。次に②いつまで運用されるのかという点ですが、投資信託の運用を終える日のことを償還日といいます。償還日が決まっているファンドと無制限となっているファンドがあります。購入してすぐに運用が終わってしまっては意味がありませんので、償還日が近いファンドは避けるようにしましょう。2022年まで運用します、というファンドに2020年から投資をしても期間が短く意味がありません。

(まとめ)

現在、私が行っている投資は大きく分類すると以下の7つです。(1)つみたてNISA・夫婦【限度額】 (2)ジュニアNISA・子ども2人分【限度額】 (3)インデックス投資 (4)米国ETF (5)米国高配当株ETF (6)日本の高配当株投資(個別企業) (7)不動産REIT です。もちろん同時に始めた訳ではなく、一つずつ順番に初めていきました。スタートは、インデックス投資、つみたてNISAからです。皆さんにここで言っておきたいことは、私は「投資初心者」という事実です。もちろん、投資を始めてはおりますので、超初心者ではありません。ただ、まだ投資を勉強し始めて、投資を実際に始めて数ヶ月といったレベルで、1年も経過しておりません。この書籍を読まれている方の中には、既に投資を始めている方、始めたいけどまだ始めていない方、まだ興味もなく始める気はない方、様々かと思います。最後に、私からお伝えさせていただきたいことは、「もっと早くに始めておけば良かった」ということです。投資を始めて、自分の人生における資産形成が大きく変わりました。考え方も将来取り得る選択肢も変わりました。もちろん人によっては向き不向きがあるかと思います。ただこれからの時代において、投資をするという選択は、一人ひとりがより真剣に向き合う必要がある選択肢となると思います。この書籍にまとめられている「インデックス投資」における内容で、少しでも皆さまの人生が豊かになることをお祈りし筆を置きたいと思います。最後までお読み頂きありがとうございました。

-

NEWS2022.12.23

ブログ:資産形成、資産運用を始めたいあなたへ

ブログ:資産形成、資産運用を始めたいあなたへ

はじめに

この度は、この記事をご覧いただき、ありがとうございます。まずは私の略歴を書かせていただきます。私は現在30歳代後半、国内生命保険会社に14年勤務し、現在は独立起業し、(株)LVAC [ラバック]の代表取締役です。

生命保険会社では個人営5年、法人営業3年、支社企画3年、本社企画3年と営業現場と本社部門を行ったり来たりという経歴です。

私は2年前まで俗にいう会社員、サラリーマンなので、給与は固定給でした。多くの日本の企業がそうであるように、私も年齢ととともに昇給はしましたが、1年間の中で給与が増減することはありません。

つまり、給与は安定しておりますので、その点において給与が激減してしまうと言った不安を感じることはありませんでした。

一方で、業務での成果ともに、給与が倍増といったように増えることもありません。10数年の勤続の中で自分の給与に対して、深く考えるといったこともなく時が経過しましたが、最近になって世の中の働き方が大きく変わり、トヨタをはじめとした大企業でも終身雇用の終わりが告げられました。

そいういった中で、新たな一歩を踏み出す必要性があると感じ、副業、特に投資を始めることにし、現在は経営者として活動しております。

*この記事では、投資に対してどのような過程を経て、投資を始たのか?

*私が経験してきたこと、どのように対応してきたか?

*投資に興味はあるけど、どうやって始めたら良いのか分からない・・

と言った境遇におられる方々の一助になれば幸いです。

第1章 <資産形成、資産運用をはじめたきっかけ>

私が投資を始めるきっかけとなった2つのキーワードは、「老後資金2.000万問題」と「つみたてNISA」です。金融庁が2019年6月に公表した報告書の内容が世間的に大きく取り上げられ、話題になりました。

一度は耳にされたことがあるかもしれません。

ではこの2つのキーワードを説明してください、と言われたらどうでしょうか?

テレビの街頭インタビューのワンシーンを見ましたが、答えることができた方はほとんどいませんでした。これが実態かと思います。

かくいう私も同様で、もし質問されたら言葉に詰まって、答えることができなかったと思います。

ただ、それは過去の状態で、今は少し違います。自分がこの問題について興味を持ち、あれこれと調べるようになったおかげで、色々と理解できるようになりました。理解できると、「老後資金2.000万問題」は明確な根拠があり、国民の不安を煽りたかった訳ではなく、その認識と必要性を理解してもらいたかっただけだと捉えられるようになりました。

一方で多くの方は、「国民の皆さん、老後資金が2.000万不足しますよ。準備大丈夫ですか」と言葉のまま受け取り、将来の年金の備えに対し、不安な気持ちだけが大きくなってしまったように感じます。

そのうえで、重ねるように、老後の不足金に対しては、国が制度を整えましたので、自助努力で「NISA」や「iDeCo」を使って備えましょう、と呪文のようなカタカナ制度を並べられ、ますます分からなくなってしまいました。

実際、私がその状態でした。結局、よく分からずに蓋をしてしまい、“老後の資金が不足してしまう、どうしよう”という不安な気持ちだけが残ってしまったというのが、現状ではないでしょうか。私が周囲の方と「NISA」や「iDeCo」について、話をすると、おおよそ二言目にはよく分からないといった声が返ってきます。

先ほど興味を持ったと少し触れましたが、その点についてもう少し詳しくお話ししたいと思います。結論から言いますと、興味を持ったきっかけは、ある本との出会いです。このように書くと、ありきたりな流れに聞こえるかもしれませんが、お付き合いください。

私は月に本を何冊も読んでいる訳でもなく、読み始めても三日坊主で終わり、本の最初の序章だけ読んで挫折してしまうことも、よくあります。

ただ、この本は出会えて良かったなと心から思います。

その本とは、著書「金持ち父さん貧乏父さん」著者「ロバート・キヨサキ」です。この本を読んで、投資について勉強したいな、まずは自分が「知る」ことから始めてみようと行動を起こすこととなりました。第2章以降で投資をどのように学び、どのように始めたのか、具体的にお伝えしていきます。

第2章 <投資知識の習得について>

それでは、第2章では私がどのようにして、投資の知識を得たのかについてお伝えしていきます。

結論から言いますと、私はひたすらYou Tubeで投資の知識を学びました。

えっ、投資の本を買ったりとか、セミナーを受けたりなどではないのか、と思われた方も中にはいるかもしれません。私は違いました。

もちろん投資について何から初めていくかという視点で、たくさん検索をしました。「投資についての勉強」などと検索をすると、検索結果の情報としては、大きく3つに分類されます。1つ目は有料・無料セミナー(オンラインなど)、

続いて2つ目が投資に関する書籍や動画教材、

そして最後3つ目が口座開設して投資をしながら学ぶといった実践タイプの3つです。

最初になぜこの中から、動画教材、You Tubeを選んだかと言いますと、理由は3つあります。

1つ目はオーディオ学習できる点、2つ目は気軽さ、3つ目は無料という点です。

一番の肝は1つ目のオーディオ学習できる点です。朝のランニング(約60分)、通勤の時間(往復2時間)など、隙間という時間を、ひたすら投資についてのオーディオ学習にあてました。特に現在You Tubeでは様々な方が、数分程度の時間で分かりやすい動画をたくさんアップしてくれています。この情報に触れ続けていると、だんだんと共通点に気付けるようになります。あれ、あの人もこの人も同じことを言ってるといったように、教えてくれる投資についてのポイントが重なってきます。1人のセミナー講師の話を聞くだけではなく、多くの方のポイントを絞った情報が重なりあって、本当に重要な点が浮き彫りになってきます。オーディオ学習は、いつでもどこでも聞くことができますので、これが2つ目の気軽さにつながり、そして手始めは無料から始めたいという3点目に結びつきます。

オーディオ学習に慣れ始めて、投資についての言葉に慣れてくると、セカンドステップとして机上学習を始めました。何も難しいことをしたわけではなく、You Tubeを聞きながら分かりやすいなとお気に入り登録した動画を、聞きながら、そして適宜止めながらノートにひたすら書き留めていく作業です。なぜこの作業をしたかといいますと、情報を発信していた多くの方が共通して、投資についての知識習得に、時間と労力を避ける自信がないなら、今すぐ動画を止めて投資を諦めてください、と言ったことがきっかけです。

その方々のいうとおり、投資に向けて、時間と労力をかける覚悟を持つ必要があると考え、「投資ノート」をつけ始めました。重ねて言いますが、何も特別なことをした訳ではありません。

最初のノートには、「つみたてNISAとは」「投資信託とは」、その概要とメリットと書いてあります。今見返すと、とても懐かしくあの時に努力して良かったなと、過去の自分の決断と行動を褒めたいなと思います。

特別なことはしていませんが、投資についての知識を得る時間を確保する努力はしました。いつ時間を確保していたかといいますと、朝4時に起きてからの2時間です。「朝活」ですね。この朝活については、様々な書籍にてその効果などが語られていますが、私もその効果については非常に実感しております。

朝起きてからの2.3時間は、脳のゴールデンタイムと呼ばれ、意思の力もみなぎってきます。そして朝の時間を有効活用すると、やれば出来るという自信が溢れ、成功体験を生みます。投資の勉強に、朝の時間はとても向いていると思います。

第3章 <私の資産形成、資産運用(投資)について>

この章では私が実際に、今行っている投資についてお伝えします。

正直今からお伝えする内容や用語は、投資をまだ始めたことのない初心者の方からすると、聞き慣れない言葉が並びます。

すでに投資をされている方は、ご自身の資産運用と重ねながら読んでください。結論から話したいところですが、投資信託について簡単に説明をさせてください。

投資信託とは、私たち投資家から集めたお金を一つの大きな資金としてまとめ、運用の専門家が株式や債権などに投資・運用する金融商品です。

投資信託はその運用先が株式や債券であり、株式や債券の価格変動によって、投資信託の値段は変動します。メリットを一言でまとめると、

次の2点です。1点目、投資信託は少しのお金で投資ができる、2点目は手軽に分散投資ができることです。みんなでお金を出し合って、一人ひとりは少額でもたくさんの株式などを、購入できるのが投資信託の仕組みです。後続でも投資信託という用語は出てきますので、ここで紹介いたします。

それではお待たせしました。私が行っている投資は大きく分類すると以下の6つです。

(1)つみたてNISA・夫婦【限度額】

(2)ジュニアNISA・子供2人【限度額】

(3)インデックス投資

(4)米国ETF

(5)米国高配当株ETF

(6)日本の高配当株投資(個別企業)です。

もちろん同時に始めた訳ではなく、一つずつ順番に初めていきました。

今の私からお伝えできることは、「もっと早くに始めておけば良かった」ということです。そして、投資の勉強をしている時よりも、投資を実際に始めた後の方が、何倍も経験になり、知識になっているという事実です。よく言われることかもしれませんが、自分が経験すると、この事実はとても実感が沸きます。ここで、一つ興味深いデータをご紹介します。

それは日本と欧州、米国を比較した、現金・預金比率と、株・投資信託比率のデータです。

現金・預金比率は日本52%、欧州35%、米国13%です。次に株・投資信託は米国47%、欧州25%、日本16%です。

このデータは2016年9月に日銀が発表した「資金循環の日米欧比較」の中の「家計の金融資産構成」より引用しております。

一つの参考データでしかありませんし、最新データではありませんが、如実に日本の株・投資信託が米国、欧州と比較し低く、そして現金・預金比率がいかに高いかが一目瞭然です。

よく世論として、「なぜ日本は貯蓄をするのか?」といったことが話題に上がることがあります。このデータは見事にその世論を反映していると言えます。

私自身の経験から言いますと、なぜ貯蓄をするのかと聞かれたら、元本を減らしたくない。が一番に挙げられ、安全・安心の元本保証型で運用できるなら、ぜひ考えたいが回答になります。みなさまはいかがでしょうか。

私がここで最もお伝えしたいことは、「投資について真剣に向き合い、今投資を始めておいて良かった」ということです。先ほど「もっと早くに始めておけば良かった」と言いましたが、逆を返せば今もし始めていなかったら、この後悔にすら気づけていなかったということになります。日本と米国、欧州と何が違うのでしょうか。国民性でしょうか。お金についての意識や、学校教育でしょうか。様々な違いがあって当然ですが、ここまで差が現れるのは何か理由があるとしか思えません。ただ、今はその理由を追求、分析したい訳ではありません。投資を始めている方、まだ初めていない方など様々かと思いますが、もし始めていない方で、まずは知識だけでも身につけたいという方であれば、全力で応援しますし、お勧めします。投資を実際に始めるかどうかは、最後自分の判断、決断となります。ただ、その一歩を踏み出す価値があると思います。

第4章 <資産形成、資産運用を始めたいあなたへ>

この章では、投資を始めるには、具体的にどんなステップで始めればいいかについて説明していきたいと思います。手順書というよりは、私の経験に沿ってこのようなステップで始めていけばいいと思うことをご紹介します。ステップは次の5つです。

(1)証券口座を開設する

(2)知識を蓄える

(3)資金を準備する

(4)口座に入金する

(5)商品を選ぶ といった流れです。

5つのステップについて、もう少し詳しく掘り下げていきましょう。

ステップ1の証券口座を開設する、と一言にいうのはとても簡単ですが、世の中には約250を超える証券会社が存在します。大手証券会社といえば、野村證券や大和証券といった会社をイメージされる方が多いのではないでしょうか。私がまさにそうでした。ではどこの証券会社を選んだらいいのか、結論から言います。それはネット証券のSBI証券か楽天証券です。私は2つとも口座開設をしており、主として運用しているのは、楽天証券です。私が投資を始めるにあたって、最初に抱いた懸念点が、ネットの証券って何か不安だなという点です。それではここで、ネット証券がベストな理由について説明していきます。その理由は以下の4点です。1つ目は、対人サービスを使いこなすには、一定のリテラシー、知識が必要ということ、

2つ目は販売者側と顧客側の利害が一致しないこと、

3つ目は情報の非対称性を埋めるには、最低限の知識が必要であること、

4つ目は足りない知識を調べる意欲が投資には必要、という点です。

もう少し噛み砕いて言いますと、

1.対人サービスの提供者の知識には勝てない

→2.販売者は、必ず手数料ビジネスにならざるを得ない

→3.ネット証券より、対人の方が10倍難しい

→4.投資の学習意欲、知識は必要不可欠で、自分で知っておかないと、その判断がつかない。

この4つの点により、投資初心者はネット証券を選択してください。もちろん、無料で開設できますので、まずははじめの第一歩、証券口座を開設しましょう。

投資はいまやメガバンク、地銀といった銀行や郵便局、駅前に店舗を構える大手証券、ネット証券と様々なところで扱っています。

今から銀行や証券会社を信じてはいけない「真理」をお伝えします。

結論から言います。金融商品を販売する銀行や証券会社は、どうしても私たち投資家と利益の相反する関係になってしまいます。

つまり、簡単に言いますと、投資対象から得られるリターン(利益)を、金融期間と投資家で奪い合う関係になるということです。なぜこんなことになってしまうのか、これは至ってシンプルです。

テレビであれば、お金を支払うと家にテレビが届き、テレビを見ることができるようになります。自動車では、より早く移動できる手段を手に入れることができます。レストランでは、お金を払い、その対価に合う食事をとることができます。

一方で、こと投資という金融商品は、お金を増やすという価値に対して、お金を払います。お金を増やすために、お金を払う。この得られる価値も払う対価も同じお金という点が、他のモノやサービスとまったく異なります。だから、リターン(利益)を奪い合ってしまうのです。

誰が悪いとか、そんな話をしているわけではありません。これは真理です。だから、普通のモノやサービスと違い、こと投資に関しては、プロにすべて任せるのではなく、最低限のことは自分で学んで行うことが、とても重要と言えます。

次に知識を蓄えるについてですが、ここは第2章で詳しく説明しておりますので、違った切り口でお伝えしていきます。証券口座の開設申込から、どのくらいの期間がかかると思いますか。楽天証券のHPでは、口座開設の申込から、初期設定ガイドのお届けまで、約1.2週間と案内しております。私の場合は、約2週間かかりました。証券口座を申し込みすると、あとは書類が届くまで何もすることはありません。私はつみたてNISAから始めましたので、つみたてNISA口座開設まで含めると、約1ヶ月近くかかりました。その間を使って、少しでも知識を蓄えていきます。投資の知識を整えてから、いざ証券会社の口座開設をすると、とても焦ったい思いをされると思います。なぜなら、せっかく手に入れた知識を1日でも早く活用したいのに、口座開設が出来ていないので、何も出来ず手持ち無沙汰になるからです。なので、知識はなくとも先に証券口座を開設することを強くお勧めします。もちろん無料ですから、気軽に申し込みできます。

まずは、投資についての用語にどんどん触れていきましょう。「

投資信託とは」、「つみたてNISAとは」、「インデックス投資とは」、と知らない用語をどんどん覚えていきます。用語を暗記する必要はなく、投資に関わる言葉に興味を持ち、その意味を理解していきます。知識を習得していきますと、必ずメリットとデメリット、リターンとリスクとそれぞれの側面を学んでいくことになります。世の中に、ローリスクハイリターンほど、信じてはならないものはありません。投資においても同様です。リスクが存在せず、ハイリターンを得られるといったことはおよそあり得ません。

ただし、歴史が一つ証明している事実があります。それは、過去の世界大戦2回、世界恐慌のブラックマンデーなど大暴落が度々起こっているが、長いスパンで見ればずっと右肩上がりということです。言い換えれば、相場が永遠に下がり続けることはないということです。「100年に1度」と言われたリーマン・ショックからも、「1000年に1度」と言われた東日本大震災からも2.3年で相場は回復しました。将来の相場が過去と同じようになるかは誰にも分かりません。

私が今言えることは、投資を始めたことで、「(世界)経済」に興味を持つようになりました。これは自分にとって、とても前向きな良い変化と捉えています。

今の世界経済、そして日本の経済状況、また過去に遡った時に、一体どんなことが起きて、その後どんな変化を辿っていきたのかと様々な興味を持つことになりました。

やはり、自ら興味を持ち、知りたいという意欲からする学びほど、吸収が早いものはないなと実感している今日この頃です。

投資はお金の基礎知識の一つとして、日常生活にとても役に立ちます。知識は財産です。人生は知ることで新たな選択肢が生まれ、人生の新たな価値を見出してくれます。ぜひ一つでも投資に関する知識に触れていただきたいですし、私はこれからも様々な書籍や参考文献から学びを深めていきたいと思います。共に知識を深めていきましょう。その知識が自分の人生を豊かにしてくれます。

3つ目は、資金を準備するです。と言いましても、ここで伝えたいことは何百万を用意してください、というわけではありません。小額資金で構いません。具体的に言いますと、楽天証券なら投資信託を100円から購入することができます。もし楽天ポイントを持っている方がいたら、楽天ポイントは1ポイント1円で利用可能なので、現金を準備せずとも、ポイントを使って投資を始めることも可能です。実際に私も毎月楽天ポイントを投資運用しております。投資なんて、お金持ちがするもので、サラリーマンの自分には、主婦の私には関係のない話だと思っている方がいらっしゃるかもしれません。しかし、それはもう時代遅れのイメージです。先ほど言ったように、投資信託は100円から購入することができます。つまり、誰だって始めることができます。証券口座の開設は無料、そして運用は100円から可能です。実は運用の手軽さは、世界各国共通ではないのです。投資信託の最低購入金額のハードルの低さは、世界的にも日本が進んでいる部分と言えます。世界中を見ても、100円から投資信託を購入できる国はそう多くはないでしょう。私たち、日本の投資家は、海外の投資家よりも投資のハードルが低く、恵まれた環境にあると言えます。そこには、「投資はお金持ちがするもの」という固定観念と、「投資はリスク高く、素人が手を出すと痛い目に合う」とマイナスイメージだけが先行しているのではないかと思います。私が自分の体験から一つ明確に言えることは、私も数ヶ月前まで投資は自分には出来ない、自分には関係のないもの、と考えていました。将来に向けて、毎月の積立年金保険、一時金の貯蓄性商品や学資保険、最近では一つ外貨建て保険に加入しました。そのほとんどに共通していることは、「元本保証商品」という点です。リスクは負わず、元本が保証されている商品でのみ、将来の資産形成ができると考えていたのです。投資は難しいから自分には無理、お金持ちがすること、リスクは背負いたくない、などといったように言い訳だけを並べていました。過去の自分が恥ずかしいとはこのことかなと思います。知識を身につけた上で、投資をするか、しないかを選択するのは、自分です。別に投資をしなければならない訳でもありません。ただ、その扉を開かずして、こんなに素晴らしい「自分のためにお金を働かせることができる」手段、方法は他にはありません。

最後に4つ目と5つ目をまとめてお話しします。「口座に入金する」といっても、大袈裟なことではありません。一言で言うと、銀行と連携するだけでOKです。金融商品を買う上で、入金が必要になりますので、事前に証券口座にお金を入金する必要があるというだけです。例えば、私が使用している楽天証券は、楽天銀行と連携をしていますので、ボタン一つで入出金を行うことができます。最後、5つ目が「商品を選ぶ」ステップです。商品を選んで、ボタンを押せば購入完了し、いよいよ投資スタートです。最後の最後に迷うのが、この商品選びだと思います。実際に私もとても迷いました。例えば、投資信託の日本市場には、なんと約5000商品が存在しますが、商品を正しいステップで絞り込んでいけば、心配は入りません。ただ、ここで商品の選び方について、説明することは非常に困難です。なぜなら、私が実際に行っている、(1)つみたてNISA (2)ジュニアNISA (3)インデックス投資 (4)米国ETF (5)米国高配当株ETF (6)日本の高配当株投資 といった6つの投資においてそれぞれ商品が存在するからです。ここでは商品を選ぶ上で、大事な考え方をお伝えしたいと思います。それは投資をする目的を、自分の中で明確にすることです。例えば、将来の老後資金として、子どもの教育資金として、投資の勉強として、毎年の配当金で生活費を楽にしたい、などどいった、それぞれの目的があると思います。お金を増やすことに興味がない方は、投資は必要ないかと思います。「お金なくして自由なし」これが資本主義社会のリアルです。お金無くして自由な生活を手にすることは出来ません。お金があると、生活の選択肢、人生の選択肢が増えます。投資の目的を明確にすると、その目的にあった投資手法や商品が自ずとターゲット化され、絞れ商品を選択することに迷いがなくなっていきます。いきなり、色んなことを同時進行で進めることは出来ません。私は少額から投資信託を始めたことで、経験となり、新たな興味と知識を手に入れながら、一つひとつ一歩ずつ始めていきました。重ねて申し上げますが、私は投資を始めたばかりの投資初心者です。これから学びたいことが山程あります。投資について、まだ興味がない方、興味があるけど、どうやって始めたらいいか分からない方へ、何か一つでも参考になれば幸いです。新しいことをするときは、誰もが初心者です。今日が人生で一番若い日です。もう遅いなんてことはありません。今日から一つひとつ小さな成功を積み重ねていけばいいのです。今日から始めればいいのです。言うことは簡単です。難しいのは今日から実際の行動に移すことです。行動に移したら、今後はその行動を継続していきましょう。

第5章 <経済的自由を手に入れるためには>

経済的自由とは、「生活費<資産所得」という状態を指します。資産所得がまさに今日お伝えしてきた、資産を働かせること、投資で得られる所得のことです。私が将来的に目指している姿となります。「経済的自由」を目指すということは、(1)生活費を減らす (2)資産所得を増やす この2つに取り組んでいくことを指します。お金とは、ひとつのアイデア、考え方に過ぎないと思っています。もっとお金が欲しいと思ったら、考え方を変えさえすればいい。そのためには、お金の流れの読み方を学ぶ必要があります。最近までの自分がまさにこの状態でしたが、多くの人がお金の心配ばかりしていて、「お金の教育」に時間と労力を割きません。問題を解決し、お金を生むのは、頭脳です。つまり、ファイナンシャル・インテリジェンス(お金に関する知性)です。人生で大事なことは、どれだけのお金を稼げるかではなく、どれだけのお金を持ち続けることができるかということに気づきました。キャッシュフロー(お金の流れ)を理解していないために、なぜ自分がお金に苦労しているかが分からない。私は長くこの本質に気づくことが出来ませんでした。キャッシュフォローを理解するということは、つまり「資産と負債の違い」を知ることが重要と言えます。そしてその違いが分かったら、次にとるべき行動は「収入を生む資産」を買うことだけに努力を集中することです。これが経済的自由を手に入れるための第一歩と考えています。その一つの手段が投資です。投資をするだけで、何かが達成できる訳ではありません。しかし、資産所得は、(1)配当 &利子所得 (2)不動産所得の2つに分類され、これがまさに不労所得とも呼ばれる所得です。言い方を変えると、「お金のなる木」とも言えます。例えば、車を買う、テレビを買う、これらを買うと、生活は豊かになるかもしれませんが、お金を使った分、手元から現金(資産)はなくなり、モノが残ります。投資は、「収入を生む資産」を買うことです。自分が働かなくても収入が入り続ける、資産所得を増やしていく、そしていつの日か、「生活費<資産所得」へ近づいていくことを理想に長期投資を続けていきたいと思います。

最後の結びに、重要なことはお金に関する「教育」と「知識」だと考えています。そして、何事もスタートは早ければ早いほどいい。本を買ったり、セミナーに出席するのもひとつですし、実際にお金を少額から運用してみるのも大事な勉強、経験だと思います。自分が何を手にするかは、自分の頭の中によって決まります。「頭の中の考えがその人の人生を作る」という言葉は、私が大切にしている言葉の一つです。お金はあくまでも一つのアイデアに過ぎません。人生の成功は人それぞれの価値観で決まります。ナポレオン・ヒルの著作に、“Think and Grow Rich”(頭を使って金持ちになろう)という本があります。一生懸命に働いてお金持ちになろうではなく、頭を使って金持ちになろうでと言っています。今の世の中では、「安全に運用する」のではなく、「賢く運用する」ことが必要です。私が投資を始める前にとっていた、年金保険、学資保険、一時金保険などは、この前者の「安全に運用する」に該当します。これでは将来の資産形成を描くことは出来ません。投資という手段を活用し、「賢く運用する」ことが必要です。そのためには、お金に関する教育と知識が不可欠です。自分の人生を豊かにするために、今日からそして明日からどんな選択をして、どんな行動をとるのか。自分の運命を決めるのは他でもない自分自身です。自分の選択で自分の人生を切り拓いていくことができればと思います。

おわりに

いかがでしたでしょうか? 第1章「投資をはじめたきっかけ」、第2章「投資知識の習得について」、第3章「私の投資について」、第4章「投資を始めたいあなたへ」、第5章「経済的自由を手に入れるためには」の5章を通じ、私の経験を交え、投資についてポイントをお伝えしてきました。投資に興味はあるけど、どうやって始めたら良いのか分からないと言った境遇におられる方々の一助になれば幸いです。最後までお読みいただき、ありがとうございました。

株式会社LVAC

千葉県市川市妙典2-13-17

-

Recent posts

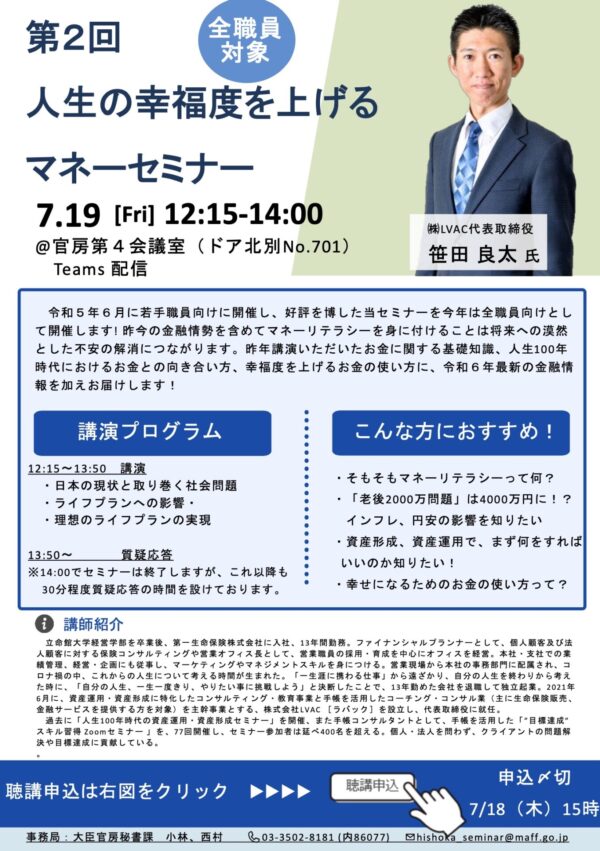

最近の投稿- 第2回 農林水産省主催「人生の幸福度を上げるマネーセミナー」開催!! 2024/11/05

- ブログ:インデックス投資について サブタイトル:人生を豊かにするための選択肢 2022/12/23

- ブログ:資産形成、資産運用を始めたいあなたへ 2022/12/23

- (動画) ”目標達成”スキル習得 Zoom「手帳術セミナー」 〜1日たった5分で「やりたいことを実現する」ための手帳術〜 2022/12/23

- ”目標達成”スキル習得 Zoom「手帳術セミナー」 〜1日たった5分で「やりたいことを実現する」ための手帳術〜 2021/10/07

-

Archive

アーカイブ